好房網News記者黃芸涵/綜合報導

房屋買賣時,若產權包含土地需要申報並繳納土地增值稅,才能進行過戶。但如果以為符合土增稅自用優惠條件,就能適用房地合一稅的自用資格,恐怕就誤會大了!稅務專家提醒,不只房地合一稅與土增稅的自用條件不同,光是土增稅就有兩種優惠方案。另外,如何正確設籍、要設籍多久時間,也是民眾常搞混的細節,千萬要注意!

土增稅房屋符合自用 至少少繳一半稅金

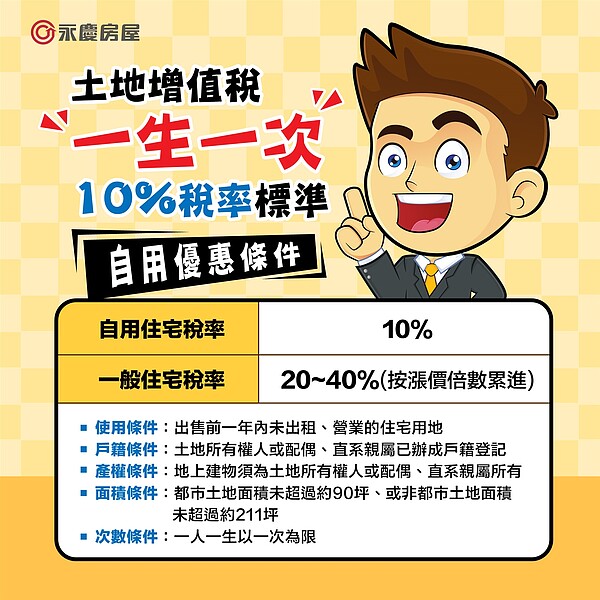

永慶房屋契約部資深經理陳俊宏表示,每年1月1日會由內政部公告土地現值,作為計算土地增值稅的依據,土地漲價總額越多,就得按漲價倍數累進課徵20~40%稅率。如果符合土地自用條件,則能適用10%優惠稅率,比起非自用的一般稅率,可以節省至少一半稅金!

10%自用優惠稅率則有兩種形式,包含「一生一次」與「一生一屋」。「一生一次」需要符合出售前一年內沒有供營業或出租使用的住宅用地;地上建物必須是土地所有權人或配偶、直系親屬所有,並已在該地辦成戶籍登記;都市土地面積未超過300平方公尺(約90坪)、或非都市土地面積未超過700平方公尺(約211坪)。最重要的,每人一生只有使用1次的機會!

「一生一屋」則沒有使用次數限制,但必須使用過「一生一次」之後才能使用,條件也更嚴格。需出售前5年內未曾提供出租、或營業的住宅用地;土地所有權人或配偶、未成年子女在土地售出前,需持有該土地6年以上,並在該地設有戶籍連續滿6年且持有自用住宅滿6年;且出售時,土地所有權人與其配偶及未成年子女沒有該自用住宅以外房屋;同時都市土地面積未超過150平方公尺(約45坪)、或非都市土地面積未超過350平方公尺(約105坪)才適用。

房地合一稅 自用有400萬免稅額還有低稅

除了土地增值稅,房地合一稅也有自用優惠稅率。陳俊宏說明,房地合一稅為房地交易新稅制,只有在2016年1月1日後取得之房屋、土地,出售後申報交易獲利所得時才適用;如果是2016年前取得的房屋、土地,則無需考慮房地合一稅,買賣獲利所得將併入隔年度5月的個人綜合所得課徵,也就沒有相關自用優惠稅率。

而房地合一稅的稅率,將依據持有時間適用15%~45%的課稅百分比。若是符合自用條件,不僅房地買賣獲利在400萬以內免課徵,超過400萬部分還有10%優惠稅率,但要同時符合以下三點:第一,由個人、配偶、未成年子女持有,且設戶籍並居住連續滿6年;第二,出售前6年無出租、無營業或執行業務使用;第三,出售前6年個人、配偶、未成年子女沒有使用過本優惠。

需要注意的是,陳俊宏提醒:「房地合一稅在判斷自用的設籍規定上,需要個人、配偶、未成年子女中至少一人,實際居住且連續設籍滿6年,如果期間有中斷就不算,並不是以累計設籍來計算!也要留意,即使子女有設籍且住滿6年,但房屋買賣時若子女已成年,也無法適用自用優惠,這部分土增稅亦同。」

最後,陳俊宏再次強調,若想符合房地合一稅、土增稅的自用優惠稅率,要注意兩者條件並不相同,土增稅更有「一生一次」與「一生一屋」兩種方案,必須符合相關自用優惠稅率「全部條件」才能享有稅賦減免。

延伸閱讀→