好房網News記者林和謙/台北報導

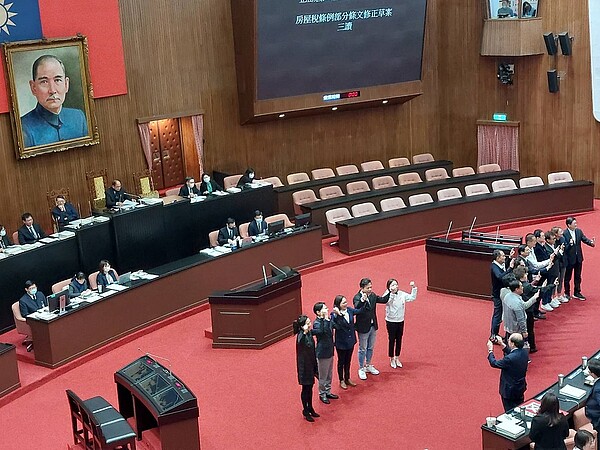

大眾關注的囤房稅2.0修法,經過頗長一段時間的討論與爭論,今(19)日於立法院會終於三讀通過,非自住、非出租、非繼承取得共有住家用房屋進行「全國歸戶」,調高其稅率範圍為2%至4.8%(原為1.5%至3.6%),各地方政府應按房屋所有人全國持有戶數訂定差別稅率,並採「全數累進」課徵;修法通過後將於預計2024年(民國113年)7月1日上路、2025年(民國114年)5月正式開徵。

今(2023)年11月中立法院財政委員會時審查囤房稅2.0修正條文,並順利完成初審,不過當時修法的《房屋稅》第五條、第六條、第九條、第十一條等關鍵條文因沒有共識,先行保留;尤其討論熱絡的第五條稅率修訂部分,民眾黨黨團、時代力量黨團及部分委員提案大幅調高非自住住家用房屋法定稅率上限為8%或10%,立委郭國文主張自住稅率由1.2%降為1%;立委賴士葆認為國內多屋者比例不低 ,必須積極處理,建議6戶以上課徵4~6%,10戶以上課8%稅率。

對於討論頗多的稅率部分,財政部官員表示,房屋稅課徵是受益原則, 地方政府有建設,而帶動地區的房屋價值提升,若稅率太高、比如課徵到10%,恐怕產生政府徵收人民財產的疑慮,導致觀感不佳 。

如今囤房稅2.0修法終於三讀通過,主要重點包括:就非自住、非出租、非繼承取得共有住家用房屋進行「全國歸戶」,調高其稅率範圍為2%至4.8%(原為1.5%至3.6%),各地方政府都應按房屋所有人全國持有戶數訂定差別稅率,並採「全數累進」課徵;另外酌降房屋現值一定金額以下的全國單一自住房屋稅率為1%,出租申報租賃所得達租金標準或繼承取得共有住家用房屋法定稅率為1.5%至2.4%(原為3.6%)。

至於建商新建房屋在合理銷售期間2年以內者,法定稅率調整為2%至3.6%,超過2年的餘屋則適用非自住住家用房屋稅率2%至4.8%。此次修法希望建商加速釋出餘屋,但也考量到建商興建房屋可增加房屋市場供給,且買房價款高,民眾需要多一些時間作出決定,因此給予建商合理銷售期間。

另外此次修法也明定住家用房屋現值在10萬元以下、免徵房屋稅,適用對象及戶數限自然人全國合計3 戶,以防杜將房屋分割為小坪數適用免稅。

而房屋稅稽徵部分,按月計徵改為按年計徵,以每年2月末日為納稅義務基準日,以及每年5月1日起至5月31日止徵收,課稅所屬期間為上一年7月1日起至當年6月30日止。

財政部也將訂立、公告差別稅率基準,給地方政府參考,城鄉差距都會考量進去,若地方遵循中央稅率基準,還是產生稅損,則中央將補足。此外,參照《平均地權條例》規定,刪除當地民意機關推派代表參加不動產評價委員會的規定,並定明專家學者、民間團體(例如不動產估價師公會、土木技師公會及建築師公會)代表擔任上述委員會委員所需具備不動產估價、土木或結構工程、建築、都市計畫等專業領域條件及其人數不得少於委員總數二分之一,與定明任一性別委員不得少於委員總數三分之一。

囤房稅2.0修法三讀通過,立委張其祿表示,民眾黨團主張課以10%重稅,才可真正落實居住正義,對台灣高房價問題也亟待解決,「這次囤房稅2.0修法只是開端、絕非終點」,我們主張推動「中央特別囤房稅」,以解決現行制度「稅率不統一」與「稅基普遍低」兩大問題,稅基調整非常重要,未來會持續努力;他說,民眾黨團提出「居住三實」政策建議,包含「實價課稅」,依據實際房價課稅;其次是「實坪制」,要求房屋交易及廣告,依據實際使用坪數揭露計價;第三是「實際居住免稅」,房屋實際居住免稅、囤房者課重稅,盼矯正畸型房價。

立委吳怡玎指出,稅率調整很重要,但「稅基距離房屋公告現值差距太大」更是一大問題, 希望財政部要積極督促地方政府調整稅基,貼近市價,才是該做的事。

立委曾銘宗表示,國內囤房非常嚴重,有錢人一直買房,囤房三戶以上有35,000多人,囤房十戶以上的大戶有1,608人,今天雖通過囤房稅2.0修法,但稅基最重要,這是重要課稅基礎,我國房屋評定現值長期偏低,就算稅率拉高也效果不彰,稅基也必須拉高。

延伸閱讀→